「失われた20年」の構造的原因とアベノミクス

- 経済研究所長・教授深尾 京司

2013年夏号vol.39 掲載

政府の成長戦略は現在、産業競争力会議等で検討され6月頃公表予定である。以下では、日本経済が長期にわたって停滞してきた構造的な原因を検討し、どのような政策が必要なのか考えてみたい。

慢性的な総需要不足

![図1:GDPギャップ[(実際のGDP-潜在GDP)/潜在GDP]とインフレ率の推移](/hq-mag/research_issues/images/hq39_2_img01.jpg)

図1は国内総生産(GDP)ギャップとインフレ率の推移を示している。GDPギャップは実際のGDPと潜在GDPの差を潜在GDPで割った値であり、それが大きなマイナスであれば、現実の財・サービスの生産量が、保有している資本や労働をフル活用して生産できる財・サービスの生産量より少ないことを意味する。

日本は長期にわたり需要不足に苦しんできた。GDPギャップが最も大きくなったのは2008年のリーマン・ショックの直後で、その値は約マイナス8%に達した。その後、マイナス幅は縮小したが、内閣府の推計によると現在も約マイナス2%強のギャップが残っており、実質GDPはリーマン・ショック前の水準にやっと戻ったところである。これに対し米国や韓国は危機後速やかに金融緩和や通貨の切り下げによって経済を立て直し、実質GDPをリーマン・ショック前の水準に戻した。

ところで図1からわかるように、GDPギャップと消費者物価の上昇率には密接な関係がある。過去を振り返ると消費税の導入・税率引き上げの際に消費者物価が大きく上昇したが、これを除けば消費者物価が上昇したのはGDPギャップがプラスになった場合である。政府は消費者物価の上昇率を2%に引き上げるという目標を打ち出しているが、日銀の金融緩和政策だけでこれだけのインフレを起こすのはおそらく困難である。多くの経済学者は、物価を上昇させるにはGDPギャップをなくすことが不可欠であると考えている。

重要なのは成長戦略

GDPギャップをなくすには需要不足を解消し、総需要を3%程度増やす必要がある。そのためには、①民間消費、②民間投資、③政府支出、④貿易・サービス収支の黒字――のいずれか、またはすべてを増やすことが必要だ。アベノミクスは短期的には財政支出を拡大し、景気を刺激しようとしている。それは正しい方向だが、記録的な財政赤字を抱える日本で政府支出を継続的・長期的に増やすことは困難だ。

では貿易・サービス収支の黒字拡大はどうか。国際経済学の教科書には、日本のように資本移動が活発で貯蓄超過の国では、自国通貨が安くなることで財が安くなり、結果として貿易・サービス収支が黒字化して需要不足が解消されると書いてある。しかしリーマン・ショック後、こうした事態は起こっていない。背景には、さまざまな要因がある。まずゼロ金利制約とデフレで実質金利が高止まりし、円安が進まなかった。また日本が黒字を増やせば米国などが抗議するという貿易摩擦問題があった。さらに中国の人民元や韓国のウォンが、通貨当局の市場介入などにより安値で推移し、ギリシャ、キプロスなど多くの危機を内包するユーロも安い水準で推移した。このため日本は貿易収支の黒字を積み上げることができず、円高が続いた。つまり、「通貨が安くなる」→「黒字が増える」→「景気が好転する」→「デフレから脱却できる」という教科書的な図式が通用しなかった。アベノミクスは直接的に市場に介入するのではなく、金融緩和によって通貨を安くしようとしている。その方向性は正しいが、金融緩和や口先介入の為替レートへの効果がいつまで続くかは定かでない。また、需要不足を解消するほど大幅に円を減価させ貿易・サービス収支を黒字化すれば、円安誘導批判や貿易摩擦が再燃する可能性が高い。

次にデフレから脱却してゼロ金利の制約をなくし、実質金利を引き下げて民間投資を刺激するという選択肢について考えてみよう。デフレからの脱却は、金融政策や為替政策の有効性を回復するうえで重要であり、日本にとって喫緊の課題だが、資本収益率が低いにほんで巨大な需要不足を解消するほど民間投資を拡大するには、実質金利を極めて低い水準に保つ必要がある。これはバブルの再発を招いたり、多くの不良債権を生み出したりする危険がある。デフレから脱却するために金融政策を活用することは大切だが、デフレから脱却した後も金融政策に依存して需要を創造しようとするのは危険である。

このように考えると、アベノミクスの方向性は正しいが、留意すべき点が多いことがわかる。財政支出は、できるだけ生産性を上昇させ長期的な成長につながるような事業に向けられるべきである。つまり投資収益率を引き上げるような事業が必要なのであり、また、民間の支出拡大を効果的に促進するような財政支出が求められる。さらに、需要拡大は小出しにするのではなく、GDPギャップを解消するまでは思い切った規模にすべきである。真に重要なのは成長戦略であり、①生産性の向上や国内立地の誘引強化によって投資収益率を引き上げる、②雇用の創出や賃金水準の引き上げによって消費を拡大する――ことに注力することが肝要である。

日本と米国における資本係数(資本ストックをGDPで割った値)と粗資本収益率の推移を見ると、明らかな差がある。日本ではリーマン・ショックの前まで、資本係数が上昇する一方で資本収益率が低下していた。これはGDPの成長に比べて資本が活発に蓄積され、資本過剰を反映して資本収益率が低下していたことを意味する。一方、米国では資本係数が低下する一方、資本収益率が上昇していた。これは生産性の上昇が寄与し、GDPの成長が資本蓄積の増加を上回ったためである。ここから見ても、デフレから脱却した後も実質金利を低く抑え、それによって投資を刺激して需要を創造するという政策は長続きしないことがわかる。長期的には生産性を高め、それによって投資収益率を引き上げることが必要だ。

日本の経済成長の源泉

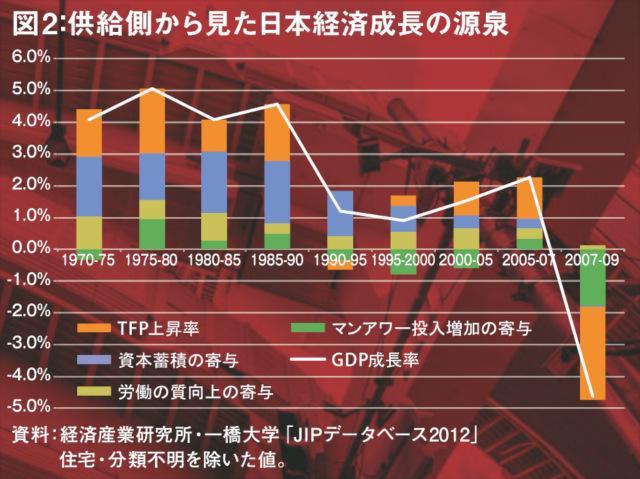

次に日本経済が停滞した原因を成長会計の視点から分析したい。図2はGDPの成長を、①全要素生産性(TFP:Total Factor Productivity)、②資本投入、③労働投入――の要因別に寄与度分析したものである。

1990年以降、つまり「失われた20年」には、3つの要因の寄与度がすべて下がる傾向にあった。特に労働投入の寄与が大幅に低下した。背景には、①少子高齢化で生産年齢人口が増えなかった、②週休2日制の導入などで法定労働時間が短縮された、③パート労働者の増加で労働の質が上がらなかった――などがある。資本投入増加の寄与は1990年代に意外に活発だったが、近年は急速に減退しつつある。

TFPの寄与は1990年以降大幅に低下している。なお、TFPは短期的にはイノベーションや生産効率だけでなく短期的には景気の変動に影響されることも考慮すべきである。不況期には資本設備や労働力が遊休化するため、要素投入は見かけ上減らないのに生産が減る。これが2000年代終わりに、TFPが低下した大きな理由である。TFPは2000年から2005年にかけては輸出の好転などにより回復したが、長期的に見れば停滞している。

このように生産年齢人口が増えず生産性も上昇しない局面では投資収益率が下がるため資本蓄積も減退する。これにより日本の潜在成長率は3%ポイントほど低下したと考えられる。今後も生産年齢人口は2020年まで年率0・4%程度減少し、経済成長率を0・3%程度押し下げると予想される。

このように考えると、政府が掲げる「2%の経済成長」は、非常に楽観的な目標と言える。どうすれば、この目標を達成できるか、成長会計分析に基づいて考察してみよう。仮にTFPの寄与度を1・2%まで高め、高齢者や女性の雇用を増やすことによって労働投入の寄与度をマイナス0・3%からプラス0・2%まで高めるとしよう。すると投資収益率が高まり、資本投入の寄与度も0・6%程度まで高まると予想される。これで2%成長を達成できるわけだが、かなりのTFP向上と労働投入の増加が必要だ。

さきほど説明したように、現在は2%強程度のGDPギャップがあるため、供給力を増やさなくても需要を増やすことで経済を成長させることができる。しかしマイナスのGDPギャップ解消後も長期的に経済を成長させるには、供給力を増やすことが必要である。

産業別に見たTFP上昇

では潜在成長率を引き上げるには何が必要なのか。それを知るために、生産性が停滞した原因を分析しよう。生産性は産業によって大きく異なるため、近年、産業別の生産性を測定するデータベースが整備されてきた。例えば欧州連合(EU)は「EU KLEMS(クレムス)」と呼ばれるデータベースを整備している。KLEMSとはK(資本)、L(労働)、E(エネルギー)、M(マテリアル=中間財)、S(サービス)の頭文字をとったもので、サプライサイドから見た生産要素を網羅しており、産業別のTFP上昇の変化を把握できる。それを発展させた「World KLEMS」プロジェクトが米ハーバード大学を中心に動いており、来年5月には経済産業研究所(RIETI)や一橋大学が協力してWorld KLEMSの総会を東京で開く予定である。日本でもRIETIと一橋大学が日本産業生産性(JIP)データベースを構築し、そのデータをEU KLEMSやWorld KLEMSに提供している。これにより産業別の生産性を国際比較することが可能になった。

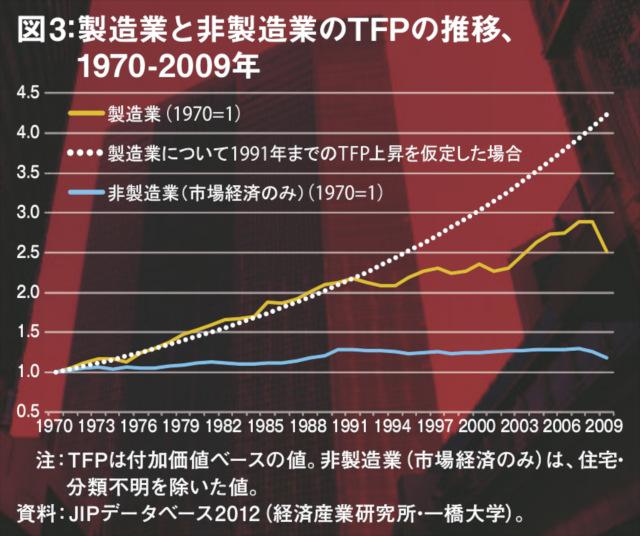

図3は日本における製造業と非製造業のTFPの推移を示しているが、製造業の生産性の上昇率が非製造業よりはるかに高いことが分かる。製造業産性は1970年から2008年までに、ほぼ3倍になった。つまり労働力や資本の投入量が同じでも、3倍の財を生産できるようになった。一方、非製造業の生産性は「失われた20年」の前までにほぼ3割上昇したが、その後は停滞が続いている。製造業の生産性の上昇率が非製造業より高いという傾向は、多くの国で見られる。

IT革命、日本では不発

日米の生産性を比較してみると、日本は91年まで製造業、非製造業とも米国をキャッチアップしていたが、それ以降は引き離された。これは、①日本の生産性が1990年代以降に停滞した、②1980年代まで停滞していた米国の生産性が1995年から2000年代前半にかけてかなり上昇した――ことが重なったためである。背景にはIT(情報技術)革命があると考えられる。

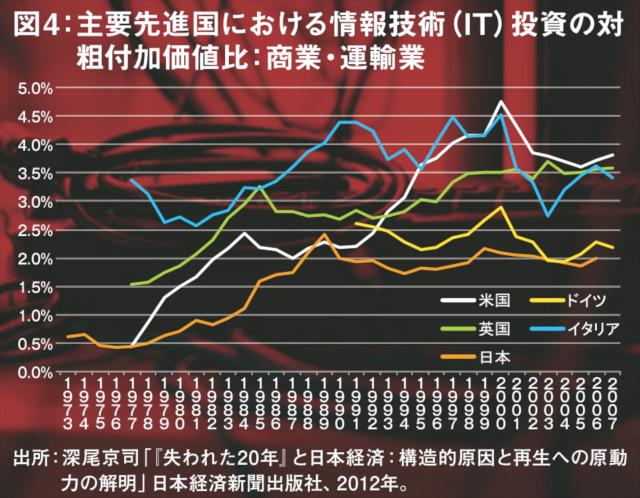

IT産業(電子機器製造業・情報通信産業)の生産性の伸びは日米どちらも非常に大きい。しかし米国ではITを使う産業、つまり小売業、卸売業、運輸業といった非製造業や、IT産業以外の製造業の生産性が大幅に向上した。これは日本や欧州の大陸諸国では見られなかった現象である。

IT産業そのものの規模はさほど大きくない。労働投入や資本投入から見れば、日本の産業に占める比重は4%程度であり、ITを使う産業よりはるかに小さい。したがってITを使う産業の生産性が伸びなければ、その国全体の生産性の伸びは限定される。

では、なぜITを使う産業の生産性が伸びなかったのか。それはITを使う産業のIT投資が少なかったためだ。EU KLEMSのデータを用いて各国のIT投資を比較すると、日本および欧州はIT投資が明らかに少ない。図4は商業・運輸業のIT投資の国際比較だが、日本は主要先進国の中で最低であり、ドイツも少ない。IT投資が少なければ、IT革命が起こらないのは当然である。背景には流通業の集約化の違いがあると考えられる。米国では大手チェーンストアへの集約化が進んでいるが、日本では個人経営の商店などが多く、IT投資が遅れた。運輸業なども同様で、市場経済全体で見ても日本のIT投資は出遅れた。

空洞化と中小工場TFPの停滞

製造業の生産性の変化は、企業の規模によって大きく異なる。工業統計調査ミクロデータを使って工場を規模別に4つのグループに分け、それぞれのグループのTFPの平均上昇率を計算したところ、トップグループ、つまり大工場(そのほとんどは大企業に属する)のTFPは1990年以降も一貫して上昇していた。ところが第2グループ以下のTFPは停滞した。つまり中小企業の工場ではTFPが伸びなかった。

これについては原因を分析中だが、日本では研究開発が大企業に集中していることが一因と推測される。米国では中堅企業の方が、むしろ売上高研究開発費比率が高い傾向があるが、日本では研究開発の90%程度が大企業に集中しているため、中小企業が取り残されたようだ。中小企業は国際化も遅れており、これも大企業との生産性格差が開いた要因と考えられる。

大企業と中小企業の取引関係の希薄化も影響したと考えられる。かつては大手組立メーカーが長期的な取引先の中小部品メーカーに技術を移転するといった関係があった。しかし大手メーカーが海外に工場を移転したり、出資を引き揚げたことなどで取引先の中小メーカーとの関係が弱くなり、技術知識のスピルオーバーが減ったと思われる。

製造業全体を見た場合、新陳代謝が機能しない「ゾンビ企業」の問題も重要である。個々の工場で生産性が上昇しなくても、生産性の低い工場が閉鎖されたり生産性の高い工場が新設されたりすれば、産業全体の生産性は上昇する(退出効果と呼ぶ)。ところが日本では生産性の高い大企業の工場が閉鎖され、生産性の低い零細企業の工場が残る、負の退出効果が見られる。原因としては、空洞化が考えられる。例えば大企業A社が、自社工場の中で相対的に生産性の低いB工場を閉鎖するケースを想定してみよう。A社にとってB工場を閉鎖し、そこで行ってきた生産を海外に移転することは合理的である。しかしB工場の生産性は、産業全体から見れば高い。したがってA社にとっては合理的なB工場の閉鎖が。結果として産業全体の生産性を押し下げることになる。大企業が閉鎖する大工場より、中小企業が閉鎖する工場の方がずっと数は多いが、大企業の工場は規模が大きいため、産業全体で見ると退出効果がマイナスになってしまう。東アジアへの直接投資と退出効果の関係を産業間で比較すると、こうした構図が浮かび上がる。大企業が東アジアに直接投資して生産を海外移転した結果、国内での生産が縮小し、大きな負の退出効果を招いていると考えられる。

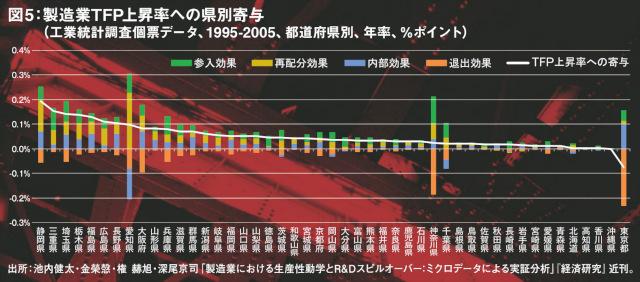

図5は工場レベルのデータを用いて、製造業全体のTFP上昇を、TFP水準の高い工場開設の効果(参入効果)、存続工場内でのTFP上昇の効果(内部効果)、TFP水準の高い工場の生産拡大と低い工場の生産縮小の効果(再配分効果)、TFP水準の低い工場閉鎖の効果(退出効果)に分解し、各都道府県の寄与を示したものである。

大企業が閉鎖する工場は、神奈川、東京、大阪、愛知など、大都市圏を中心とする産業集積地に多いため、大きなマイナスの退出効果はこれらの地域で生じている。これらの地域には中小企業も集積しているが、中小企業のみが取り残され、技術知識のスピルオーバーが減る原因になっていると考えられる。

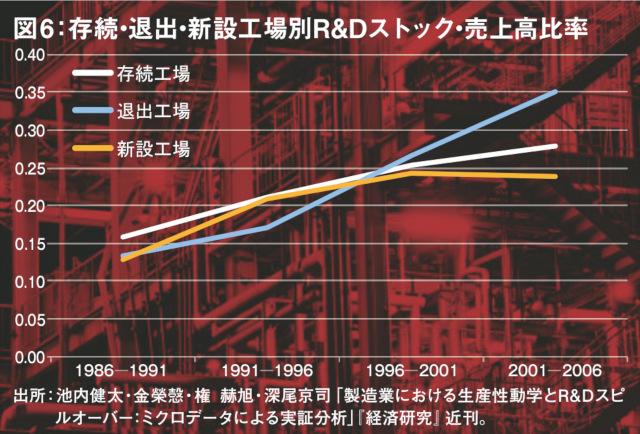

図6が示す通り、閉鎖された工場が属する企業のR&D集約度の方が、存続工場が属する企業のR&D集約度よりも高いことも確認できる。

したがって製造業の生産性を上昇させるには大企業の国内回帰が重要である。米国やフランスは既にそうした「リショアリング(国内回帰)」政策を打ち出している。

非製造業でも企業規模によって生産性の格差が拡大している。法人企業統計のデータを用いて非製造業のTFP格差の推移を分析したところ、上位グループと下位グループの間で格差が開いていることを確認できた。非製造業に関しても、やはり新陳代謝や中小企業の問題が重要である。

無形資産投資の少なさも問題

日本の生産性停滞の要因として、もう1つ指摘できるのが無形資産投資の少なさである。無形資産投資とは将来の生産のための支出のうち有形資産投資(設備投資)以外のものを指す。具体的には研究開発、デザイン、ソフトウエア、DB、組織変革、広告・宣伝、Off -JT(Off the JobTraining:生産活動中以外の訓練・研修)などへの支出であり、最近では無形資産投資も設備投資と同様に生産要素とみなす考え方が広まりつつある。日本は研究開発に関しては国際的にもトップレベルだが、サービス業の無形資産投資全般や、製造業における研究開発以外の無形資産投資が少ない。

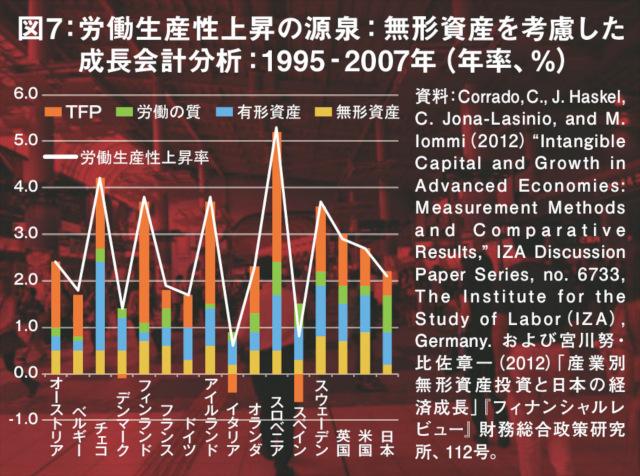

米国の研究者が無形資産投資も要因に入れて企業成長の源泉を成長会計で分析したところ、マイクロソフトなどの企業では有形資産の投入増加の寄与より無形資産の投入増加の寄与の方がはるかに高かった。さらに日米などの研究者は、これまでTFPに含まれていた無形資産投資の経済成長への寄与をTFPから切り離して新たに計算し、労働生産性の上昇率を、①無形資産投資の寄与を除いたTFP上昇、②労働の質上昇、③有形資産投資、④無形資産投資――の4つの要因から成長会計分析した(図7参照)。すると日本では無形資産増加の寄与が非常に低いことがわかった。つまり日本では無形資産の新たな蓄積の停滞が生産性の停滞に大きく影響していると考えられる。日本では近年、非正規雇用が増え、Off -JTも減っている。これも無形資産投資の減少につながっている。

以上をまとめると、非製造業の生産性が長期的に停滞した理由としては、①新陳代謝機能の停滞(参入・退出が少ない)、②IT投資の低迷、③無形資産投資の少なさ、等が挙げられる。これらは労働問題と密接に関連している。例えば「予想閉鎖コストが高いため事業所を新規開設しない」「非正規雇用者への教育訓練が少ない」「雇用維持のためのアウトソーシングをグループ企業に発注するため、生産性の高いサービス供給者が拡大できない」などである。なお非正規雇用者については「不当に差別されており、労働に見合うだけの賃金を受け取っていない」との通説があるが、私も参加した共同研究では、それは必ずしも正しくない。非正規雇用者が1人増えることによる生産への寄与と賃金支払額の増加を比較したところ、生産への寄与は賃金支払額の増加より低いとの結果を得た。つまり企業は非正規雇用者日亜して、働き以上の賃金を支払っている。働き以上に賃金を支払うのは、企業がフレキシブルな労働力を求めているためと考えられる。これは個々の企業にとっては合理的な行動だが、経済全体から見れば熟練が蓄積されないという面で大きな無駄を生じさせている可能性が高い。

成長投資の支援や企業の国内回帰促進が重要

以上から、日本の潜在成長率を引き上げるための方策として以下のことが指摘できよう。まず中小企業を対象にR&D投資、IT投資、無形資産投資などの支援を検討する必要があろう。国際化や研究開発に遅れをとった中小企業に対しては、M&A(合併・買取)の支援も有望だろう。ただし、すべての企業を一律に支援すれば市場の淘汰機能を阻害するので、有望な企業をいかに選別して支援するかを考える必要がある。さらに起業家の育成や企業設立の支援も重要だ。日経多国籍企業の国内回帰の促進や外資系企業の誘致にも力を入れることが望まれる。さらにセーフティーネットを整備すると同時に労働の流動性を高める方策、正規・パート労働間の不公正な格差の縮小といった労働市場の改革も大切である。

(2013年7月 掲載)